最近,很多金融信息化的专家撰文表示,2015年是移动金融的元年。确实没错,由于智能手机的普及化进程接近完成,再加上4G等网络基础设施的推动,移动金融的用户数量大幅增长、应用极大丰富。所以,抢占移动金融“风口”也已经成为各大传统金融机构的共同战略抉择。

与此同时,移动金融的各种威胁也使得国家强化了监管力度,金融机构必须从全盘考虑移动化建设问题。

移动金融进入2.0时代 互联网金融监管日趋严厉

移动互联网和互联网金融是当前经济产业的两大热点,两者结合无疑将迸发出巨大能量。在移动金融的1.0时代,移动金融只是传统金融布局的一个补充,承担着非常有限的金融业务,无法从根本上影响金融信息化的布局。但是随着移动金融进入2.0时代,移动金融开始成为互联网金融的主角,并从根本上改变了金融业务的应用场景。

移动金融2.0时代的改变首先体现在用户数量的剧增。2015年Q1我国移动金融应用行业用户规模已经达到7.6亿,较2014年同比增长130%,已经成为用户在获取金融服务时的一个首选。对于金融机构来说,移动金融的巨大规模以及增长前景,让拥抱移动金融从可选项变成了必选项。

移动金融2.0时代带来的另一个改变是移动信息化已经从业务层面的需求,上升为平台层面的需求。提升移动生产力、保证移动金融数据安全性已经成为动摇金融机构信息化系统的根本性问题,如果还停留在引进单个移动化产品的阶段,将难以化解移动化的挑战。

正是由于看到了移动金融对金融行业现状的重大挑战,国家开始加强监管。2015年1月份,中国人民银行下发了《关于推动移动金融技术创新健康发展的指导意见》,提出要求推动安全便捷移动金融服务创新发展的意见。紧接着,2015年7月,央行等十部委联合印发了《关于促进互联网金融健康发展的指导意见》,确立了互联网金融的合法地位,使互联网金融真正成为金融业的重要组成部分。而此举标志着我国互联网金融将告别“缺门槛、缺规则、缺监管”真空状态,告别“野蛮”生长并进入规范发展阶段,互联网金融监管迈出了关键一步。

移动金融呼唤“统一移动”架构

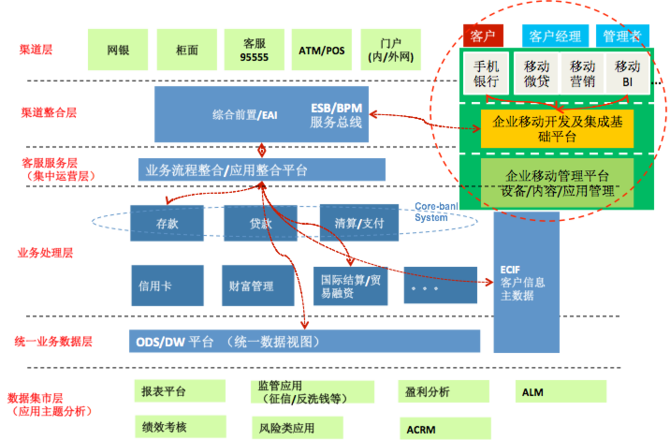

移动金融2.0时代的一个典型特征,就是金融机构开始探索业务移动化带来的机制。尤其是开始尝试将移动化设备作为一种新兴渠道来管理,由此便产生了从面向单一需求到移动架构管理的转变。金融机构CIO们意识到,金融机构必须转变传统的重单点业务、轻移动业务,重应用、轻平台的战略规划,实现平台建设的同步进行,逐次将移动应用纳入统一移动架构的管控体系。

对此,国信灵通高级副总裁兼首席咨询师曲东指出:“当前的移动技术在快速变化,各种移动平台工具也层出不穷,因此企业的移动化平台应是一种‘跟随式、递进式’发展的建设路径。这就需要金融机构按照移动金融的发展需求,打破‘孤岛式’建设模式,为未来各类新型业务应用提供支撑。”

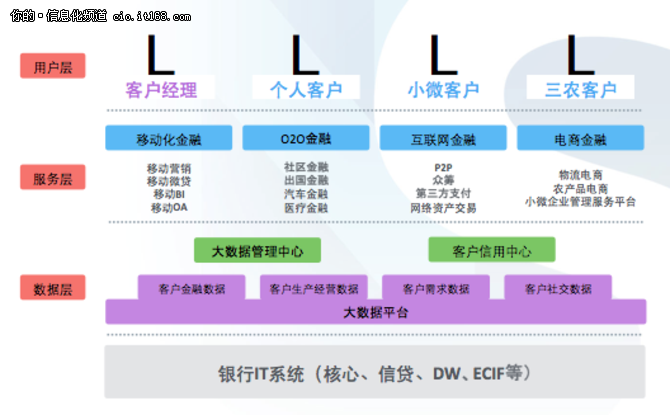

因此,金融机构需要以建设新型移动化和大数据平台的目标,平台建设应符合组件化、松耦合架构体系,全面支持未来业务发展的能力。以某大型商业银行为例,金融2.0时代要求该银行在核心IT系统的基础上实现数据层、服务层、用户层这三个层面的规划。其中,在服务层移动化金融承载着移动营销、移动微贷、移动BI、移动OA等服务应用,汇聚着海量的高价值数据。因此,移动金融能否得到充足的信息化能力保障,将同时对整体IT架构有巨大影响。

曲东建议,金融机构在部署移动金融战略时,需要遵循以下几点设计原则:

一是以客户体验为中心。移动化应用不是简单复制传统IT业务功能“搬”到移动端,而需要以使用客户、应用场景、行为偏好等多角度多维度重新构建、重新规划,使客户能以最小的学习成本,快速掌握并易用爱用。

二是建设松耦合、组件化集开发、部署、运行为一体的移动化平台。在各种移动应用的实现过程中,应按不同的业务、技术模块分类,将可复用的模块、组件逐步抽象出来。以此方式,组织将逐步建立自己的移动化平台。

三是强调安全性。移动化的建设需要对客户端、服务器端、整体安全架构及策略等方面通过技术和管理手段进行统一可管可控的安全规划,全方位保障客户的信息和资金安全。

四是加强用户行为数据的收集与分析。未来用户行为数据的拥有量,基于各种金融服务场景的用户需求的反馈渠道的有效性,数据分析能力的积累必将成为企业核心竞争力的重要组成部分。

五是注重架构开放性。科学的设计思想应着眼于目前的应用系统及现有的技术,并考虑以最小的代价来适应新需求的发展,保护现有的IT投资,使系统能够与未来需求同步增长。

“业务优化 +”平台打造2.0时代非常好的信息化

在移动金融2.0时代,如果要建设完善的移动信息化规范体系,就需要定义统一标准,制定移动终端管理规范、移动安全接入标准、应用开发规范、数据源接入规范、统一用户体验规范、运营管理规范,从规划、开发、硬件、管理、运维等多个层面来全方位来提升移动信息化能力,逐渐从“业务应用 +”平台建设过渡到“业务优化 +”平台拓展,而不是仅仅部署单个产品。

这就要求金融机构在部署移动化解决方案时,要更加注重方案的平台化能力。作为国内移动化产品线最为齐全、平台能力最为优秀的移动化服务提供商之一,国信灵通已经建立了涵盖移动管理平台EMM、移动应用平台MEAP、移动应用加固系统在内的完善移动化产品体系,并提供企业移动化战略规划专业服务支撑。可以解决金融机构移动智能终端统一配置、设备丢失、数据泄露、移动应用安全获取、文档共享等问题,全面覆盖了金融机构移动化需求的各个环节以及移动应用的全生命周期,可以协助金融机构打造高效和安全的移动化建设。

国信灵通凭借十年对于企业移动化及企业移动安全领域的专注和积累,聚集和沉淀了一支对于企业移动安全及企业移动化领域有着国际化视野的核心管理及技术团队。通过十年的移动化项目实践经验,以及强大的金融业务服务能力,可以为金融机构提供移动化平台整体咨询。国信灵通移动化专家可以从金融机构业务特点以及未来发展规划入手,结合移动化的最新技术,定制出最适合金融机构的移动化解决方案,助力金融机构全面提升移动化能力。

从业务角度来看,国信灵通已经成为企业安全移动解决方案提供商的领导者,在中国银行、中国农业银行、中国民生银行、华夏银行、兴业银行、光大银行、中国人寿、中国人保、民生人寿、新华保险等移动化项目中,国信灵通借助领先的移动化平台产品以及丰富的移动化工程部署经验,帮助金融机构建立了完善的移动化信息系统,确保移动数据的安全性与易用性,达成了为移动金融保驾护航的总体目标。